是不违法的,通过合理节税可以合理降低企业税负,减轻企业财政负担,而税务筹划更是其中的一种手段,两者既有密切联系,又有很大区别。

概念:是纳税人在法律允许的情况下,通过合法手段和方法减少纳税的经济行为;税务筹划指规划涉税业务和进行一整套涉税业务方案,从而达到节税的目的。

概念不同:侧重于规避税收的本质要求,只要求形式、措施的合法性,这实际上是“不违法”的规避税收。税务筹划注重内容、形式、措施的合法性,也符合的立法意图,不允许曲解税法。确切地说,履行纳税义务是合法和正当的。

手段不同:只针对法律漏洞,利用法律漏洞,通过巧妙的经济安排来谋求一定的税收收入,却不利于企业的长期经营和发展。如果法律漏洞被堵塞,者可能会陷入困境,甚至承担税收惩罚的风险。税务筹划关注整体决策和长期利益,所获得的利益是合法的。

从国内税收环境来看,为了兼顾社会进步和区域经济的协调发展,税收优惠适当向西部地区倾斜,纳税人可以根据需要,或者选择在优惠地区注册,或者将现时不太景气的生产转移到优惠地区,以充分享受税收优惠,减轻企业的税收负担,提高企业的经济效益。创造条件筹划法现实经济生活中,在有些情况下,企业或个人的很多条件符合税收优惠规定,但却因为某一点或某几点条件不符合而不能享受优惠待遇;在另一些情况下,企业或个人可能根本就不符合税收优惠条件,无法享受优惠待遇。这时。纳税人就得想办法创造条件使自己符合税收优惠规定或者通过在某些能享受优惠待遇的企业或产业、行业,使自己符合优惠条件,从而享受优惠待遇。从税制构成要素的角度探讨。

税收扣除在规定时期的相对稳定性,又决定了采用扣除技术进行税务筹划具有相对稳定性。利用税收扣除进行税务筹划的要点在于使扣除项目多化、扣除金额大化和扣除早化。在合法、合理的情况下,尽量使更多的项目能得到扣除。在其他条件相同的情况下,扣除的项目越多、金额越大,计税基数就越小,应纳税额就越小,因而节减的税收就越多;在其他条件相同的情况下,扣除越早,早期纳税越少,早期的现金流量就会越大,可用于扩大流动资本和进行的资金会越多。将来的收益也越多,因而相对节税就越多。扣除早化,可以达到节税的大化。利用税收抵免利用税收抵免筹划,是指在合法、合理的情况下,使税收抵免额增加而节税的税务筹划方法。税收抵免额越大,冲抵应纳税额的数额就。

是为了实现其科技、产业和环保等所给予企业税收鼓励性质的减税。各国一般有两类不同目的减税:一类是照顾性质的减税,如对遭受自然灾害地区的企业、残疾人企业等减税,是对纳税人由于各种不可抗拒原因造成的财务损失进行的财务补偿;另一类是奖励性质的减税,如高科技企业、公共基础设施企业等的减税,是对纳税人的财务奖励,对纳税人来说则是财务利益的取得。利用减税进行税务筹划主要是合法、合理地利用奖励性减税而节减税收的方法。这种方法也具有技术简单、适用范围狭窄、具有一定风险性的特点。利用这种方法筹划就是在合法、合理的情况下,尽量争取减税待遇并使减税大化和使减税期长化。比如,A、B、C三个,公司所得税的普通税率基本相同。

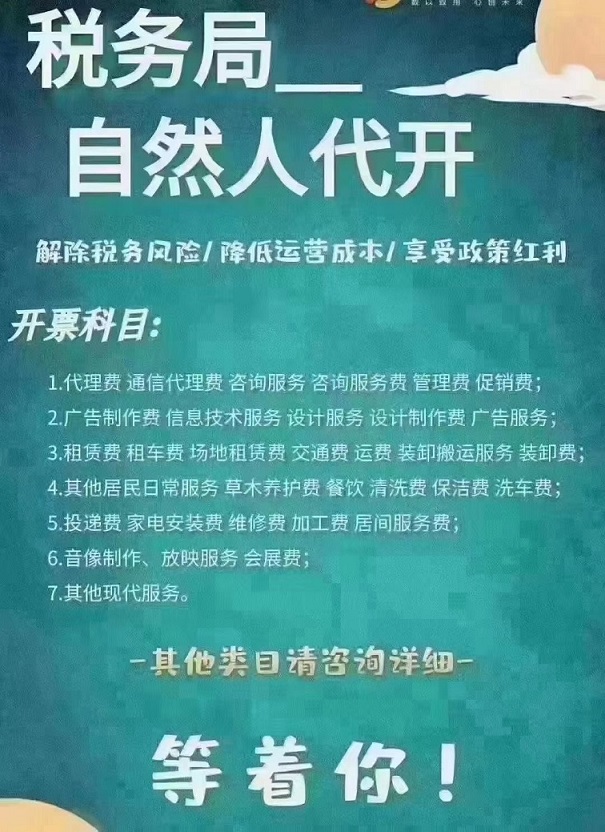

长期、稳定、无风险。作为国内的税务筹划执行服务台,通过“团购”的方式,让各地和园区提供好的给创业者,也通过系统的方式方法,提供税务筹划执行监督服务,从而确保企业“长期、稳定、无风险”的享受这些。核定单征收企业有哪些优势:A:对于利润较大的行业,大大降低了企业税额。B:成本容易空时,基本按固定税率交税。C:无需核算成本,无需准备成本。D:做账简单,只需核算营业额。只需一个个独企业,轻松让你畅想七大优势:无需缴纳25%的企业所得税无需再为“”而发愁(个人所得税核定征收)利润分红无需缴纳20%的个人所得税个人所得综合税率只需0.5%—3.5%签订合同,银行正规走账,确保三流合一。税务风险降低到一般纳税人增值全额抵扣个人企业账户体现到法人账户无需二次缴纳个人所。

偶然所得:是指个人得奖、中奖、中彩以及其他偶然性质的所得。适用20%的比例税率。税务筹划,是指在税法规定的范围内,通过对经营、、理财等活动的事先筹划和安排。尽可能的获得“节税”的税收利益。它是税务代理机构可从事的不具有鉴证性能的业务内容之一。税务筹划是由应为TaxPlanning意译而来的。从字面理解也可以称之为“税收筹划”、“税收计划”,但是由于我国将税务部门对于税收征收任务的安排叫做“税收计划”。为之避免与之混淆,在从国外文献中引进这一术语之初,将其译为“税收筹划”、“纳税筹划”、“税务筹划”,一体现税收筹划所具有的实现策划安排的特点。税务筹划,是指在纳税行为发生之前,在不违反法律、法规(税法及其他相关法律、法规)的前。

若商业企业承担的税负高于生产企业,则有联系的商业企业和生产企业就可以通过某种契约的形式,增加生产企业利润,减少商业企业利润,使他们共同承担的税负和各自承担的税负达到少。企业之间转移收入或利润时定价的主要方式有:以内部成本为基础进行价格转让。这里又分为实际成本法和标准成本法。实际成本法是指以销售利润中心所购产品的实际成本定价;标准成本法是指以预先规定的假设成本定价。以市场价格为基础进行价格转让。其中包括使用外部交易的市场价格和成本加价。关联企业之间进行转让定价的方式有很多,一般来说主要有:利用商品交易进行筹划。即关联企业间商品交易采取压低定价或抬高定价的策略,转移收入或利润,以实现从整体上减轻税收。

适用的高边际税率也越高。使所得、财产在两个或更多个纳税人之间进行分劈,可以使计税基数降至低税率级次,从而降低高边际适用税率,节减税收。比如,应税所得额在30万元以下的适用税率是20%,应税所得额超过30万元的,适用税率为25%。某企业应税所得额50万元,则要按25%的税率纳税,应纳所得税为12.5万元(50万元×25%)。但是,如果企业在不影响生产经营的情况下,一分为二,均分为两个企业,则应纳所得税为10万元(25万元×20%x2)。节减所得税2.5万元(12.5万元-10万元)。采用分劈技术节税的要点在于使分劈合理化、节税大化。利用的相关对企业的所得或财产进行分劈,技术较为复杂,因此,除了要。

而且指面临社会化大生产、全球经济一体化、国际贸易业务日益频繁、经济规模越来越大、各国税制越来越复杂的情况下,仅靠纳税人自身进行税收筹划显得力不从心。因此,税务代理、税务咨询作为第三产业便应运而生,向专业化的方向发展。节税(taxsaving)顾名思义,就是节减税收。是纳税人利用税法的导向性,采取合法手段减少应纳税款的行为,一般是指在多种营利的经济活动方式中选择税负轻或税收优惠多的而为之,以达到减少税收的目的。就实质而言,节税实际上就是税务筹划的另一种委婉表述。通常意义上,凡是符合税收立法精神的实现税收负担减轻的行为都属于节税,节税在一切都是合法的也是正当的现象。比如企业经营组织形式的选择,我国对公司和合伙企业实行不同的纳税。

适用超额累进税率,税率为3%至45%。个体工商户的生产、经营所得:个体工商户的生产、经营所得,以每一纳税年度的收入总额减除成本、费用以及损失后的余额,为应纳税所得额。个体工商户的生产、经营所得和对企业事业单位的承包经营承租经营所得,适用5%至35%的超额累进税率。对企业事业单位的承包经营、承租经营所得:对企业事业单位的承包经营、承租经营所得。一纳税年度的收入总额,减除必要费用后的余额,为应纳税所得额。税率为20%。劳务报酬所得:每次收入不超过四千元的,减除费用八百元。四千元以上的,减除20%,其余额为应纳税所得额。适用20%的比例税率,一次收入畸高的实行加成征收。利息、股息、红利所得:利息、股息、红利。

通过对纳税主体(法人或自然人)的经营活动或行为等涉税事项做出事先安排,以达到少缴税或递延纳税目标的一系列谋划活动。纳税人在不违反法律、规定的前提下,通过对经营、、理财活动的参排和筹划,尽可能减轻税收负担,以获得“节税”(taxsavings)利益的行为很早就存在。税务筹划在西方的研究与实践起步较早,在20世纪30年代就引起社会的关注,并得到法律的认可。1935年英国上议院议员汤姆林对税务筹划提出:“任何一个人都安排自己的事业。依据法律这样做可以少缴税。为了保证从这些安排中谋到利益……不能强迫他多缴税”。他的观念赢得了法律界的认同,英国、澳大利亚、美国在以后的税收判例中经常援引这一原则精神。30。